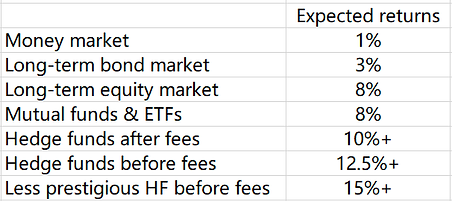

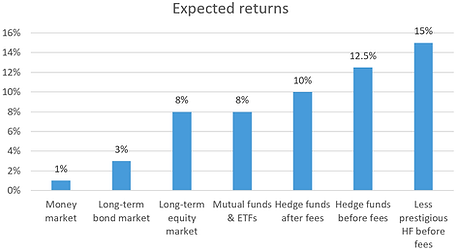

有一个很少讨论到但在决策中必不可少的主题,就是不同投资者群体中的预期收益率的阶梯效应。这一点很重要,因为不同投资者的预期收益差异很大,他们对同一机会的看法可能会完全不同。

众所周知,在不同资产类别中,货币市场、债券和股票市场适用于不同的投资者群体。而常常被忽视的是对冲基金与共同基金、ETF和其他低成本股票投资工具之间可能也具有着很大的偏好差异。因为成本结构较高(通常为2%管理费和20%超额收益)且灵活性较低(通常超过半年的锁定期和固定的赎回期),对冲基金的LP(有限合伙人,即基金客户)的期望值较高也是合情合理的,他们对扣费后的年回报率要求至少为10%,即费前年回报至少为12.5%。对于规模较小,还没有名气的对冲基金而言,这一要求可能会达到15%-20%。为了获得更高的回报,对冲基金经理常常需要能承担更大的风险。因此可以理解的是,提供这些高价格服务赚钱并不容易。

让我们看看因为预期收益率的阶梯效应,对冲基金赚钱有多难。

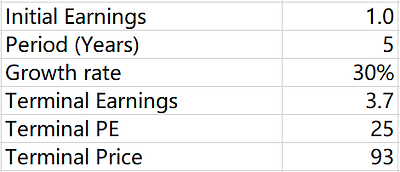

举一个有巨大增长机会的例子。假设一家公司未来五年每年30%增长,并可以在第五年给到25倍PE,这个机会的合适价格是多少?

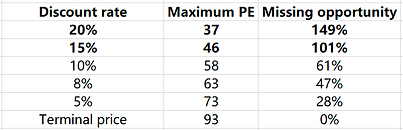

如上所述,对于大多数对冲基金,尤其是规模还比较小,没有积攒出良好声誉的机构,他们目标是15-20%甚至更高的复合收益率以证明其收取高额费用的合理性,无论这一投资机会有多么确定(意味着收益率目标是一条底线)。这种情况下,如果坚守较高的复合回报目标的纪律反而会意味着需要提早退出那些有伟大机会的公司(因为后面的复合回报可能会下降到不足15-20%的底线目标复合回报)。如上面的例子,即使你的目标只是获得15%年化,你也应该在46倍PE的时候退出,而这样做就意味着会损失掉一半的上涨空间。

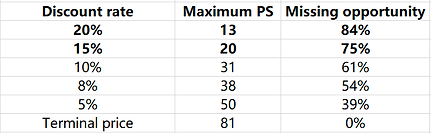

同样的,当我们在一些如互联网、软件、云计算等处于成长初期且成长更持续的业务中寻找机会时(类似如Salesforce、Google、Facebook这类卓越的成长机会),这类投资机会可能是10年25%的复合增长的伟大机会。

这里我们可以看到,给定不同的折现率我们可以得到不同的初期PS估值目标,取决于投资者和市场的期望收益。对于15%-20%年化收益的对冲基金,如果严格遵循交易纪律将会损失掉大部分的上行空间,这也是令人失望的地方。但是,想要获得更高的回报就要为此付出相应代价。

对冲基金经理的困难在于,因为他们的预期收益要比共同基金或其他机构高得多,这就让他们更容易错失机会。而有些时候为了坚守交易纪律,损失的投资机会可能会很大。

值得注意的是,对冲基金之间的折现率要求之间也可能会存在较大差异,而折现率要求向上或向下运行的可能性都是存在的,例如:

1. 无风险利率的下降,尤其是现在,许多国债利率都已经跌到负值水平了;

2. 市场风险溢价下降,也许是因为其他资产类别的预期收益率也下降了;

3. 股票的个体风险溢价下降;应该由于确定性和投资者的信心的提高,

相似的,折现率上行的情况可能来自于:

1. 无风险利率的上升;

2. 市场风险溢价的上升;

3. 股票的个体风险溢价的上升,如因为确定性和投资者信心的下降;

因此投资者可以通过先设定一个折现率,严格遵守它来获利,也可以通过预测未来折现率的变化来获利,因为当前价格主要由市场参与者的共识折现率决定。

预测市场可能比分析基本面要困难的多,因为市场变化可能是非常随意和任性的。目前为止,BEDROCK还没找到一个完美的方法。因此,当标的的预计年化收益下降到最低标准15%以下时,我们会选择坚守我们的投资原则,而放弃掉可能存在的大量盈利空间。

预测市场可能比分析基本面要困难的多,因为市场变化可能是非常随意和任性的。目前为止,BEDROCK还没找到一个完美的方法。因此,当标的的预计年化收益下降到最低标准15%以下时,我们会选择坚守我们的投资原则,而放弃掉可能存在的大量盈利空间。